Hai kênh đầu tư được ưu tiên: Cổ phiếu và vàng

Cụ thể, tăng trưởng kinh tế năm 2022 sẽ vẫn được hỗ trợ tốt, cao hơn xu hướng tăng trưởng dài hạn, trong đó nửa đầu năm có thể tăng cao hơn nửa cuối năm.

Liên quan đến đầu tư, trong bối cảnh hiện nay, báo cáo nhấn mạnh, cổ phiếu và vàng được ưu tiên hơn. Dự báo tăng hơn trái phiếu tín dụng cao và tiền mặt quý 1/2022 đánh dấu hai năm kể từ khi xảy cuộc suy thoái do đại dịch gây ra và thị trường có thể tăng cao hơn mức hồi phục ban đầu.

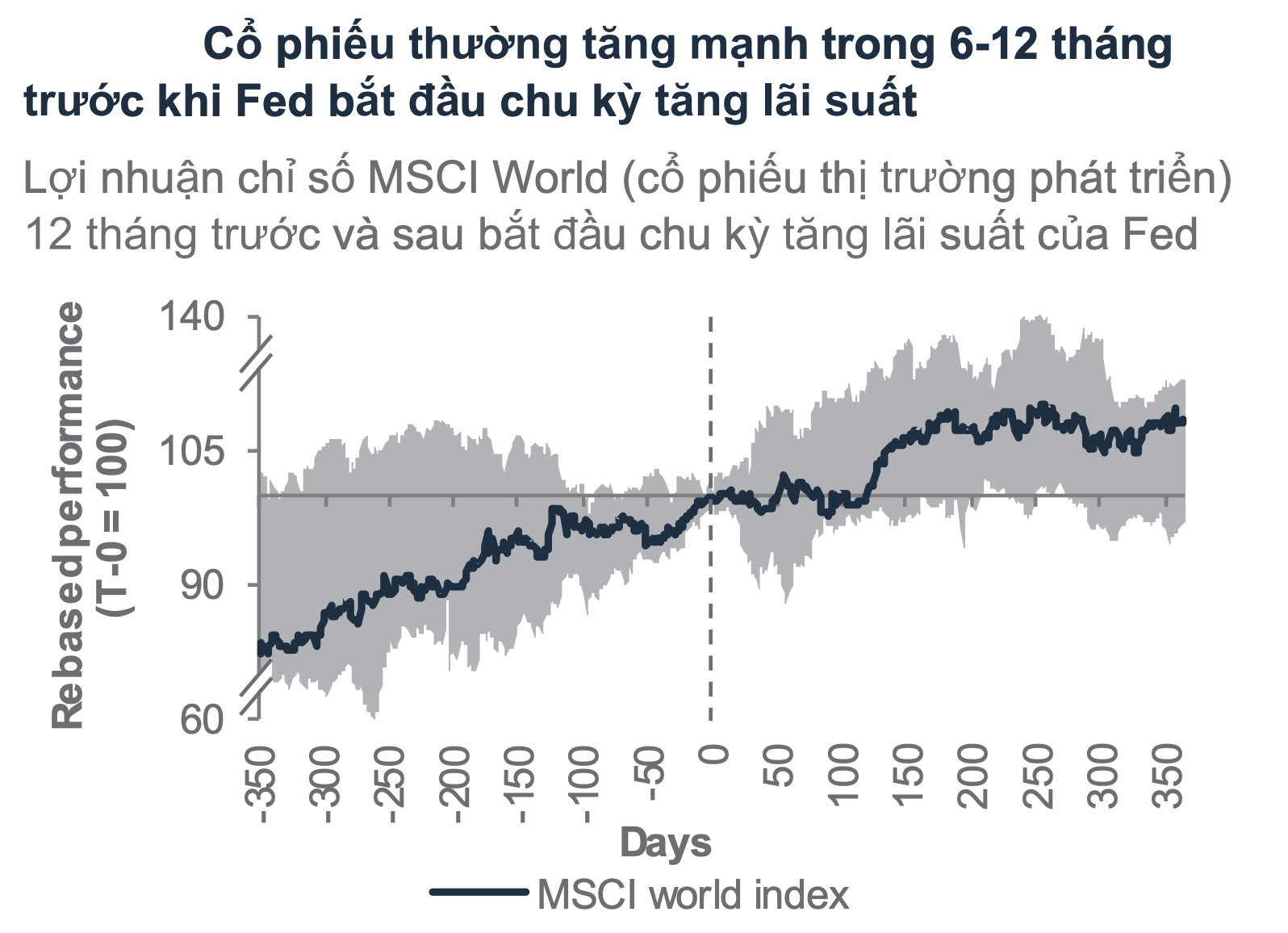

"Cổ phiếu sẽ tăng mạnh hơn trái phiếu và tiền mặt vào năm 2022, với tốc độ thấp hơn, nhưng biến động hơn so với giai đoạn 2020-2021. Đây không phải là điều bất thường, mà là đặc điểm của một môi trường 'bình thường' hơn so với cổ phiếu nằm ngoài những năm suy thoái-phục hồi", báo cáo viết.

Ngoài ra, báo cáo cũng chỉ ra vàng là một kênh đầu tư được ưu tiên, vì nhiều nguyên nhân.

Thứ nhất, vàng là tài sản đảm bảo hấp dẫn nếu lạm phát có chiều hướng cao hơn hoặc kéo dài hơn dự báo. Thứ hai, các chuyên gia kỳ vọng vàng sẽ giúp giảm thiểu ảnh hưởng từ các đợt biến động của thị trường chứng khoán. Thứ ba, suy cho cùng, đồng USD suy yếu nhẹ sẽ hỗ trợ dài hạn cho vàng.

Chiến lược ngày càng quan trọng đối với hiệu quả phân bổ cổ phiếu

Xét về hiệu quả phân bổ cổ phiếu, báo cáo chỉ ra, thị trường phát triển, cụ thể là Mỹ và châu Âu, đang có nhiều lợi thế hơn thị trường mới nổi. Thứ nhất, Mỹ và châu Âu đang có lợi thế nhờ tăng trưởng mạnh (hỗ trợ thu nhập) và các mức chính sách hỗ trợ.

Thứ hai, do kỳ vọng tăng trưởng kinh tế và thu nhập đang bắt đầu hỗ trợ thị trường mới nổi hơn thị trường phát triển trong năm 2022. Báo cáo nêu rõ, 3 điều kiện để thị trường chứng khoán chuyển sang tích cực cho thị trường mới nổi - đồng USD suy yếu; định hướng chính sách của Trung Quốc thay đổi đáng kể và kinh tế phục hồi nhờ tiêm chủng COVID rộng rãi - không sớm xảy ra.

Thứ ba, biến động tăng dần cùng với sự phân tán theo ngành và cổ phiếu vẫn hấp dẫn có nghĩa là các chiến lược thay thế mua/bán chứng khoán có thể mang lại tỷ suất rủi ro/lợi nhuận hấp dẫn.

Ngoài ra, cần cân nhắc gia tăng thu nhập trong các đợt biến động, nhất là các đợt biến động mạnh ngắn hạn.

Trái phiếu lợi suất cao sẽ tốt hơn, USD sẽ suy yếu trong 12 tháng tới

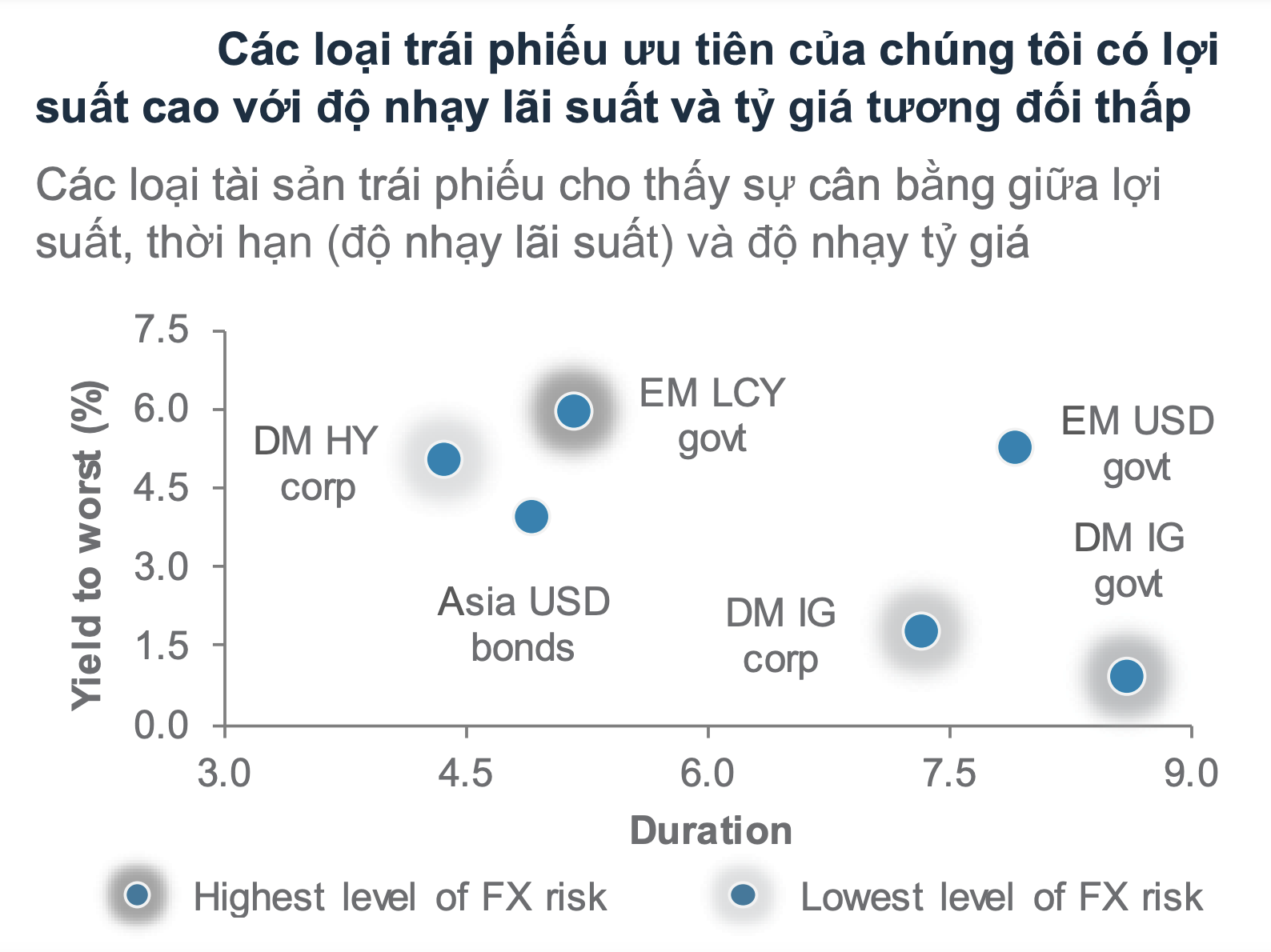

Cuối cùng, đối với trái phiếu, các chuyên gia tại Standard Chartered khẳng định, trái phiếu nhìn chung sẽ mang lại lợi nhuận tương đương lợi suất đã đạt được năm 2022, vấn đề mấu chốt là tránh những đợt suy giảm hay vỡ nợ. Ưu tiên số một là trái phiếu USD tại châu Á.

"Trái phiếu mang lại giá trị hấp dẫn với chất lượng tín dụng tương đối cao và độ nhạy lãi suất thấp. Do vậy, ưu tiên trái phiếu lợi suất cao", báo cáo nêu rõ.

Ưu tiên số hai là trái phiếu lợi suất cao Mỹ và châu Âu. Dù giá tương đối cao, nhưng trái phiếu lợi suất cao, loại tài sản rủi ro, thường tăng cao hơn các trái phiếu chất lượng cao khác khi Fed bắt đầu chu kỳ tăng lãi suất.

Trái phiếu lợi suất cao cũng có độ nhạy thấp hơn khi lãi suất tăng, một đặc tính chính được ưu tiên trong năm 2022. Lãi suất tăng làm tổn hại nhiều nhất đến các công ty có chất lượng tín dụng thấp nhất, nhưng báo cáo cho rằng, chính sách sẽ không tiệm cận tới mức đó trong năm tới.

Song, về mặt quản lý rủi ro ngoại hối, rất khó bỏ qua đà đi lên mạnh của chỉ số USD. Điều này cùng với việc lợi suất trái phiếu Mỹ ngắn hạn tăng và kỳ vọng Fed nới lỏng chính sách cho thấy đồng USD có thể tiếp tục mạnh lên trong 1-3 tháng tới.

Trái phiếu là ưu tiên giúp giảm thiểu rủi ro tỷ giá. Tuy nhiên, cũng khó bỏ qua các yếu tố cơ bản cho thấy đồng USD suy yếu trong 6-12 tháng tới.

Đồng USD đắt đỏ theo quan điểm định giá và chênh lệch lợi suất tương đối có khả năng nới rộng hơn so với đồng bạc xanh, khi chu kỳ của Fed được phản ánh đầy đủ vào giá, và nhà đầu tư chuyển sang quan tâm tới thay đổi chính sách bên ngoài nước Mỹ. Động thái hướng tới sự tăng trưởng tốt hơn của thị trường trái phiếu và cổ phiếu ngoài Mỹ có thể thúc đẩy đồng USD "quay đầu" vào cuối năm 2022.